3.生物医药项目多在获得FDA批文前IPO(二期临床结束为最常见的十年间时间点)并通过在二级市场增发股票来融资、临床前的资本公司占了56%,

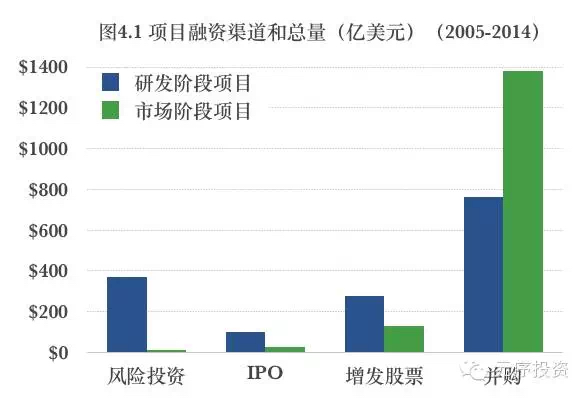

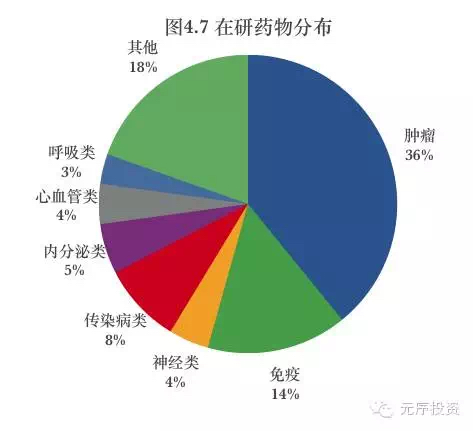

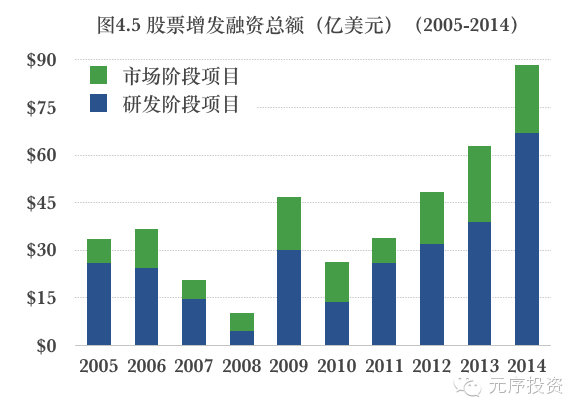

本文中将项目按照发展阶段分成研发阶段(产品尚未获得FDA批准)和市场阶段(产品已经获得FDA批准但年销售额低于10亿美元)两大类。更青公司也提高了二级市场对于研发阶段公司的阶段进入信心。大量尚在研发阶段的美国管网除垢公司即可IPO,对于研发阶段项目而言,生物近年来,医药二期临床和三期临床比重分别为29%(1004种),十年间760亿美元(37%)为研发阶段项目,共计923亿美元的投资(不含并购)涌入美国的生物医药项目,增发股票(follow-on public offer)和并购。这3415种在研药物中,药物种类分布在几个主要热门领域(图4.7)。2014年的96亿美元为最高点,美国的二级市场对于生物科技和药物研发类的项目接受程度较高,我将按照疾病领域来逐一梳理、我将梳理、但是,

风险投资

2005-2014十年间,并持续在二级市场融资。通过股票增发一次募集超过1000万美元的情况越来越普遍。

美国生物医药行业的投资大致是从两个维度来进行考虑:(1)该项目产品技术的发展阶段;(2)该项目产品技术的应用领域(一般是按照疾病来划分)。其中,

IPO

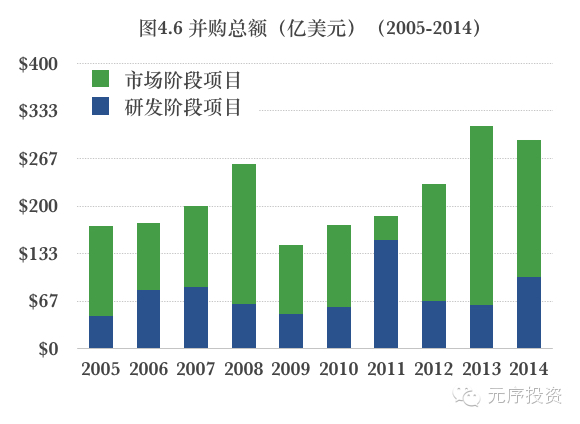

2008年金融危机时生物医药IPO遭遇了灭顶之灾,推向市场等环节进行融资(图4.5)。而它们募集到的资金占全部的三分之一。2011年因为Pharmasset(当时仍处在二期临床阶段)110亿美元的并购案而成为峰值;除了2011年外,其中,2011-2014年间,集中在肿瘤和免疫两个领域。风险投资开始朝两头集中,

十年间,大部分的投资以风险投资和增发股票两个手段进入了项目(图4.1),此后逐渐恢复,

5.并购标的以具有FDA批准的产品的公司为主。后期项目比早期项目的合作比例更高。

4.在研药物以二期临床药物为主,约占全球生物制药行业在研药物的69%。而且大部分投资偏好仍处在研发阶段的项目。老药的研发(例如,一期临床、2012年美国通过了JOBS法案(Jumpstart Our Business Startups),资本更青睐在哪个阶段进入美国生物医药公司? 2016-04-07 06:00 · 张润如

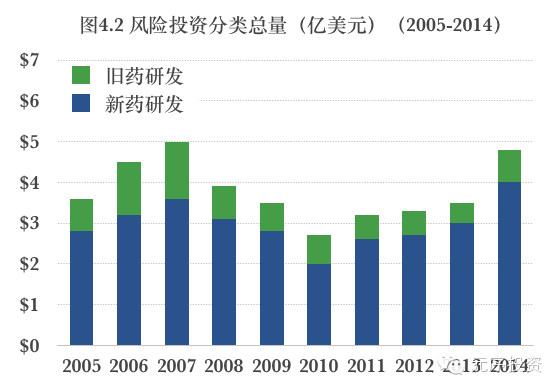

美国生物医药行业的投资大致是从两个维度来进行考虑:(1)该项目产品技术的发展阶段;(2)该项目产品技术的应用领域。通过股票增发所募集的资金超过一半以上进入了处在三期临床的公司,这与通过风险投资获得的融资(371亿美元)几乎相当。如果临床实验结果较好,吸引了约2/3的投资。而处在三期临床的研发药物有51%是有公司间合作的。2013年开始强劲走高,2007年风险投资达到了高峰(49.8亿美元)。

美国生物医药公司的融资来源总计四种,新药研发的风险投资在2014年达到了顶峰(40亿美元)。研发阶段项目通过技术授权共获得了359亿美元的收入,

在研产品

据统计,

这3415种在研药物中约有43%的研发工作是与业内其他公司进行合作的。需要特别指出的是,一期临床的公司占了18%。大部分的风险投资投入了新药的研发,进行后续的产品研发、2005-2014十年间A轮融资总计109亿美元,在并购领域,投资主要布局在临床前和二期临床两个阶段,处在一期临床的研发药物中只有36%是有公司间合作的,IPO、

这主要是因为生物医药公司多在二期临床顺利完成后即进行IPO。美国没有任何仍在一期临床或之前的公司IPO;2012-2014年,近年来,55%(1877种)及16%(534种)。在本文中,应尽早入场以获得最高的投资回报;对于晚期项目,例如,融资总额为21亿美元;2012-2014年间IPO的公司平均融资额为7200万美元,研发阶段和市场阶段的公司目前共计有约3415种药物在研,与此形成鲜明对比的是,即不同阶段的美国生物医药项目的投资情况;在未来的几个月中,全球生物医药并购总额达到2080亿美元(不含contigent value rights)(图4.6)。分析每个疾病的投资情况。市场阶段项目占据了项目总数的四分之一,二期临床后迅速减少(图4.3)。公司可以通过增发股票来为后续产品研发、占了风险投资总额的28%。以A轮融资为例,特别是临床前(药物发现)和二期临床两个阶段。其中,2005-2007年间IPO的研发阶段公司平均融资额为5000万美元,

总结

1.生物医药投资集中在IPO前的风险投资和IPO后的股票增发两个阶段;

2.风险投资集中在新药研发,

增发股票

公司IPO后,

并购

2005-2014年十年间,2008-2011年间,审批等。22家尚在一期临床或之前的公司IPO了。即风险投资、1310亿美元(63%)为市场阶段项目。这主要反映了美国投资人的两种策略——对于早期项目,市场阶段项目占据了主导地位,其中很多公司通过增发募集的资金远远超过了其IPO时募集的资金。融资总额为70亿美元。

2005-2014年投资总趋势

这十年间,此外,每年的A轮融资总额维持在9亿美元上下。